新リース会計基準が財務諸表に与える影響

まだ先だと聞いたけれど、新リース会計基準が適用された場合、どんな影響があるの?と会計感度の高い質問を頂いたので経理財務の目線で影響をまとめてみました。本記事記載時点においてはまだ具体的な要綱もなく、仮状態である点はご注意ください。

まず現在のリースは大きく2種類あり、ファイナンスリースとオペレーティングリースと呼ばれるものがあります。ファイナンスリースとは中途解約不能でフルペイアウト(設備取得価額・固定資産税・保険料等、設備にかかる各種コスト一式を実質全額、リース料として支払うこと)のリースのことを言い、それ以外のリースをオペレーティングリースと言います。

なぜこのように分けているかというと会計ルールが原因です。

ファイナンスリースは、途中で解約できないし、最終的に取得するのと同じだけのコスト支払うわけです、ということは実質的に設備を持っているのと同じと考えられます。将来に渡り借金(負債)して、設備(資産)を所有しているのと一緒なので、その分を財務諸表に計上しましょう、という考えです。

それ以外のリース(=オペレーティングリース)はただ借りているだけなので、当期支払う分をリース料として販管費で費用化することを許容してきました。

リースも諸条件(所有権移転・少額処理等)によって、例外処理がありますが、この記事では大枠の説明として上記の解説をさせていただきます。

今まで上記の分類で運用してきましたが、2016年1月にIFRS16号にて、ファイナンスリースやオペレーティングリースの区分はやめて、すべてオンバランスしましょう、という基準が世の中にリリースされました。オンバランスとは貸借対照表にオンする、つまりファイナンスリースと同じように処理することになります。これはオペレーティングリースでアセットライトの経営をしていた企業に大きな影響が出ました。

日本会計基準はすぐの適用はされなかったのですが、日本の企業会計基準委員会(ASBJ)が改正に着手する方針を2019年に発表し、2023年に公開草案がリリースされました。この草案でもIFRS同様、新リース会計基準ではオペレーティングリースもオンバランスしなさい、となったわけで、自社の影響はどうなる?と議論が活況になってきたわけです。

前提はここまでで、今回のルール改正で財務諸表(B/S、P/L、C/F)に与える影響についてまとめます。

1.B/Sへの影響

オフバランスだったオペレーティングリース分、資産と負債が増額します。

これが一番大きな影響で、会社の財務諸表の感覚を大きく変化させることになります。金額基準等で少額なものは許容されたり例外処理はできる予定ですが、オフィスや店舗の賃借料であったり、大型機械設備のリース等をオンバランスすることになる可能性が高いです。つまり店舗賃借の多いリテール・小売業界や、機械設備、大型車両等のリースが多い会社は一気にB/Sが膨れ上がる可能性があります。

2.P/Lへの影響

最終的な損益への影響は基本的ないために軽微と思われがちですが、こちらも結構な影響があります。今までリース料として販管費で処理していたものを、減価償却費と支払利息に分かれて費用化されます。

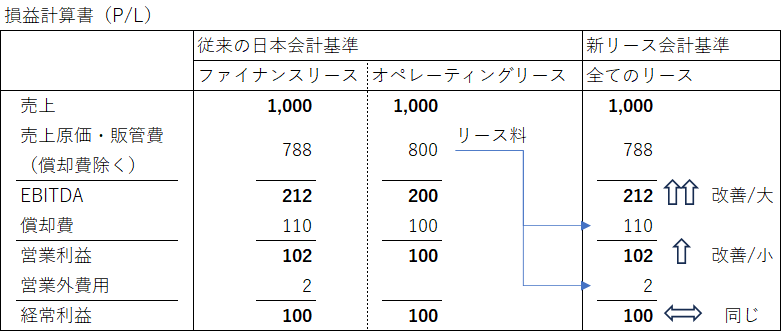

具体的な数字の方がわかりやすいと思うので影響イメージを図にまとめました。以下のP/Lでオペレーティングリースのリース料が12あったとして、それがもし新リース会計基準の適用になった場合の概要P/Lになります。

数字の通り最終損益は同じでも営業利益は支払利息分改善するし、EBITDAは償却費と支払利息分そのまま改善します。

なお、通常の支払利息は初年度が高く、返済していく中で負担利息がどんどん低減していきます。説明上同じ経常利益になるようにまとめましたが、比較的新規のオペレーティングリースだった場合、利息負担は従来のオペレーティングリース時代より高くなるために単年度の純利益(経常利益以下の損益)はその分悪化する点ご注意ください。(満期までリースした場合の累計支払額は一致する)

3.C/Fへの影響

上記P/L同様、最終的なキャッシュへの影響がないために軽微と思われがちですが、こちらも影響があります。

営業C/Fは非資金項目の減価償却費分改善します。上記P/Lの例でいうと、従来+100だった償却費が+110に変化するために+10分営業C/Fに加算されることになります。そしてその分はリース債務の返済による支出として財務C/Fで減算され、結果はチャラになります。

キャッシュフローという観点では影響ないものの、フリーキャッシュフロー(FCF:営業C/F+投資C/F)には財務C/Fが含まれないために、FCFが改善したように見えてしまう点には注意が必要です。

財務諸表への影響を一言でまとめると以下になります。

B/Sはリース資産とリース債務分、残高が大きくなる。

P/Lの純利益に影響はないが、EBITDAや営業利益は見た目良くなる。

C/Fに影響はないが、FCFは見た目良くなる。

4.KPIへの影響

最後に今回の変化が影響する財務KPIについて言及します。

EBITDAや営業利益は改善するために各種P/Lだけで構成される指標、売上高営業利益率やEBITDAマージンは軒並み改善されます。

売上高営業利益率=営業利益↑÷売上高

EBITDAマージン=(営業利益↑+減価償却費↑)÷売上高

しかし、B/Sが分母にある指標、ROICやROAは悪化します。

ROIC=税引後営業利益↑÷投下資本(有利子負債↑↑+株主資本)

ROA=当期純利益÷総資産↑↑

ただし自己資本には影響がないためにROE(当期純利益÷自己資本)は変わりません。

B/Sによる指標のDEレシオ、ネットDEレシオも悪化です。

DEレシオ=有利子負債↑↑÷純資産

ネットDEレシオ=(有利子負債↑↑-現金)÷純資産

他にも計算方法次第ではWACCにも影響があるので要注意です。

日本会計基準への適用は2026年ごろから?と言われていますが、どうなるか最新情報を追いつつも、今時点での影響を上記の通りまとめました。

自社や他社分析にご活用頂けますと幸いです。ご一読、ありがとうございました!